Kapitalmarkt und optimaler Verschuldungsgrad

Du hast keine Ahnung was der Unterschied zwischen einem vollkommenem und einem vollständigen Kapitalmarkt ist?

Genau das erklären wir dir hier!

Inhaltsübersicht

Vollkommener oder vollständiger Kapitalmarkt? [[ jumt_to_video 00:14 ]]

Als erstes schauen wir uns den vollkommenen Kapitalmarkt an. Hier sind alle Wertpapiere beliebig teilbar, Steuern und sonstige Kosten liegen nicht vor, es herrscht eine Gleichverteilung der Informationen zwischen allen Teilnehmern am Markt und vollkommene Konkurrenz. Außerdem hat jede Person den gleichen unbeschränkten Zugang zum Markt und die Preise am Markt passen sich mit sofortiger Wirkung an.

Als Folge aus diesen Annahmen ist der Marktpreis eines Wertpapiers für jeden Marktteilnehmer zu jedem Zeitpunkt identisch.

So weit so gut. Aber was aus dieser Modelwelt liegt in der Realität wirklich vor?

Die Losgröße an Aktien ist sehr groß, die beliebige Anzahl an Teilungen ist also nicht ganz unrealistisch. Auch die Bedingung der vollkommenen Konkurrenz ist hinreichend erfüllt. Die unendlich schnelle Anpassungsgeschwindigkeit trifft nicht so ganz zu, wie wir im nächsten Video zu Arbitrage noch feststellen werden. Es gibt allerdings auch Annahmen, die überhaupt nicht erfüllt werden. Wie du dir vermutlich schon gedacht hast, liegen in der Realität sehr wohl Steuern und andere Kosten vor. Auch hat nicht jeder den gleichen unbeschränkten Zugang zum Kapitalmarkt und es verfügen nicht alle Teilnehmer über die gleichen Informationen. Wie du siehst, existiert der vollkommene Kapitalmarkt nur in der Theorie.

Neben dem vollkommenen Kapitalmarkt gibt es auch noch den vollständigen Kapitalmarkt. Vollständiger Kapitalmarkt bedeutet, dass alle Marktteilnehmer jederzeit unabhängig von der Höhe des Betrages, der zeitlichen Struktur und der Risikostruktur, jeden beliebigen Zahlungsstrom handeln können.

Die Traditionelle These der Kapitalmarkttheorie [[ jumt_to_video 01:49 ]]

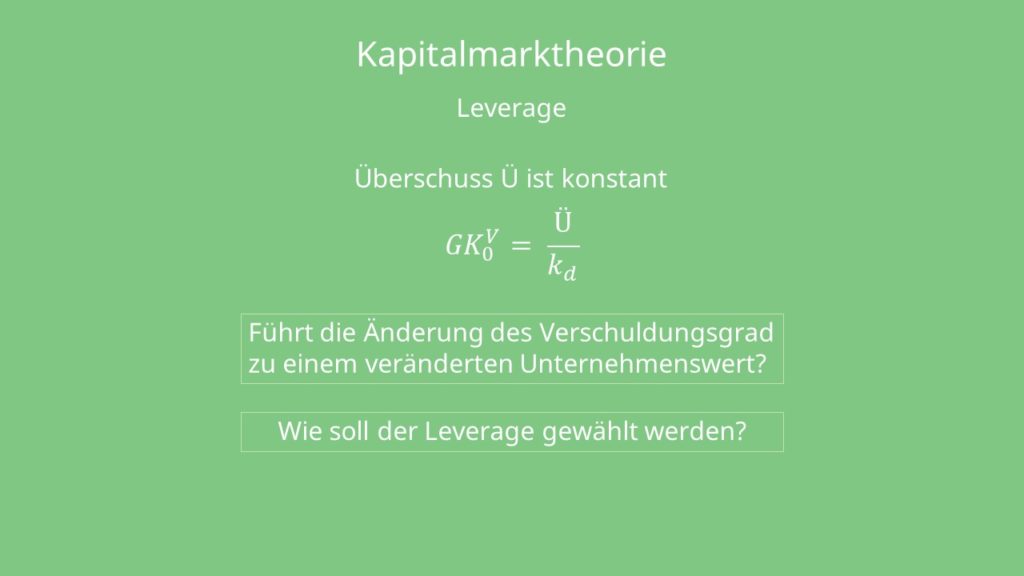

Schauen wir uns als nächstes noch die Traditionelle These der Kapitalmarkttheorie an. Ausgangspunkt dafür ist der Leverage aus den ersten beiden Videos der Playlist.

Grundlage der These ist, dass der Überschuss Ü konstant ist und GK V Null gleich „Ü durch K d“, also durch die Gesamtkapitalkosten, ist. Die zentrale Fragestellung dabei ist, ob die Änderung des Verschuldungsgrades zu einem veränderten Unternehmenswert führt und wie dementsprechend der Leverage gewählt werden sollte.

Ausgangspunkt der Traditionellen These ist, dass es für jedes Unternehmen einen optimalen Verschuldungsgrad und damit eine optimale Kapitalstruktur gibt. In diesem optimalen Zustand wären dann die Kapitalfinanzierungskosten minimal. Grundlage ist die Annahme bestimmter Verhaltensweisen von Investoren, die wir uns jetzt zusammen anschauen.

Optimaler Verschuldungsgrad

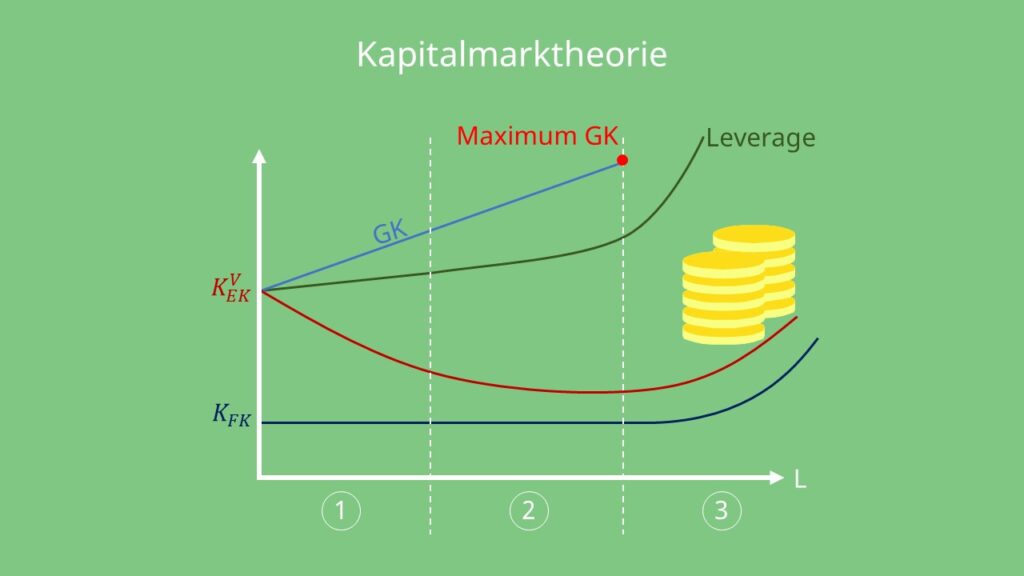

Um den optimalen Verschuldungsgrad zu erreichen, muss der Unternehmer teures Eigenkapital gegen günstiges Fremdkapital tauschen. Dadurch erhöht sich die Eigenkapitalrentabilität. Solange weder Eigenkapital- noch Fremdkapital-Geber einen Grund sehen die Konditionen zu verändern, lassen sich somit also die Gesamtkapitalkosten eines Unternehmens senken.

Warum das so ist, fragst du dich jetzt? Nun ja, das Unternehmen nimmt Fremdkapital auf und zahlt dafür einen festgelegten Zins. Anders verhält es sich bei Eigenkapital: Da das Risiko eines Eigenkapitalgebers deutlich höher ist, möchte dieser auch deutlich besser entlohnt werden. Zu Beginn der Fremdkapitalaufnahme schätzen die Eigenkapital-Geber das Risiko der zunehmenden Verschuldung noch als so gering ein, dass sich daraus keine Erhöhung der Eigenkapitalkosten ergibt. Irgendwann wird es allerdings passieren, dass sie eine höhere Entschädigung, also eine höhere Rendite, für ihre Einlagen verlangen, da das Ausfallrisiko mit zunehmender Verschuldung größer wird.

Trotzdem können auch in diesem Zustand die Gesamtkapitalkosten noch sinken. Das ist dann der Fall, wenn sich die Eigenkapitalkosten unterproportional gegenüber der durch den Leverage-Effekt erzielten Steigerung der Eigenkapital-Rendite verhält. Irgendwann ist der Verschuldungsgrad allerdings so hoch, dass die Renditeforderungen der Eigenkapital-Geber so stark ansteigen, dass sie den positiven Rentabilitätseffekt der Verschuldung ausgleichen. Dieses Gesamtkostenminimum kann natürlich auch noch früher erreicht werden, wenn die Fremdkapital-Geber aufgrund der zunehmenden Verschuldung und dem damit verbundenen Anstieg des Ausfallrisikos den Zins auf ihre Geldvergaben erhöhen.

Ein Problem der Theorie ist, dass die durchschnittlichen Kapitalkosten und somit der richtigen Kalkulationszinssatz auch durch die Kapitalstruktur beeinflusst werden. Dadurch können Investitionen und damit die erwarteten Überschüsse schwer als konstant angesehen werden.

Dieser Theorie gegenüber steht die Irrelevanzthese von Modigliani und Miller. Sie werden wir in dieser Playlist auch nochmal genauer unter die Lupe nehmen.

Der Verschuldungsgrad eines Unternehmens gibt das Verhältnis von Fremdkapital zu Eigenkapital an und zeigt somit, wie hoch die Verschuldung des Unternehmens ist. Ein optimaler Verschuldungsgrad liegt vor, wenn die Kosten für das Kapital geringer sind als die Finanzierungskosten. Ein gesundes Verhältnis von Fremd- zu Eigenkapital liegt bei einem Wert von etwa 2:1 oder niedriger. Wenn der Wert 1 erreicht, sind Fremd- und Eigenkapital ausgeglichen.