Kapitalwertmethode

Mit der Kapitalwertmethode lässt sich der Kapitalwert bzw. Net Present Value berechnen. In diesem Artikel wird dir die Formel anhand einem Beispiel einfach erklärt.

Mit unserem Video zur Kapitalwertmethode verstehst du ganz von allein, wie du den Kapitalwert berechnen kannst. Sieh es dir an!

Inhaltsübersicht

Kapitalwertmethode einfach erklärt

Die Kapitalwertmethode ist ein nützliches Verfahren in der dynamischen Investitionsrechnung. Mithilfe des daraus resultierenden Kapitalwertes, der auch häufig als Nettobarwert, NBW, Net Present Value oder NPV, bezeichnet wird, lassen sich Investitionsentscheidungen treffen. Der Kapitalwert gibt den Wert einer Investition zum Zeitpunkt  an.

an.

Umgangssprachlich rechnest du also die Anfangsinvestition und die folgenden abgezinsten Cashflows zusammen und schaust, ob die Summe größer null ist. Wenn ja, dann solltest du die Investition durchführen.

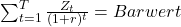

Kapitalwertmethode Formel

Für die Kapitalwertmethode rechnest du die Anfangsinvestition plus den Cashflow der ersten Periode abgezinst auf heute plus den Cashflow für die zweite Periode abgezinst auf heute plus den Cashflow der n-ten Periode abgezinst auf heute. Dann vergleichst du den Kapitalwert: Falls dieser positiv ist, also größer null, solltest du die Investition durchführen.

Die zentrale Formel für den Kapitalwert lautet:

Dabei steht:

-

für den Wert der Anfangszahlung. Wird auch oft

für den Wert der Anfangszahlung. Wird auch oft  genannt für „Anfangsinvestition“

genannt für „Anfangsinvestition“ -

für die Betrachtungsdauer, also über wie viele Jahre wir den

für die Betrachtungsdauer, also über wie viele Jahre wir den  berechnen

berechnen -

für den Zahlungsstrom bzw.

für den Zahlungsstrom bzw.  der Periode

der Periode  . Dieser Besteht aus Einzahlungen minus Auszahlungen und kann auch negativ sein.

. Dieser Besteht aus Einzahlungen minus Auszahlungen und kann auch negativ sein. -

für den der risikolose Kalkulationszinssatz

für den der risikolose Kalkulationszinssatz

-

für die Periode für die der Cashflow abgezinst wird. der Regel beträgt diese ein Jahr.

für die Periode für die der Cashflow abgezinst wird. der Regel beträgt diese ein Jahr.

Studyflix vernetzt: Hier ein Video aus einem anderen Bereich

Erklärung der Formel

Im allerersten Summand, also der Anfangsinvestition im Zeitpunkt  , ist der Nenner mit dem Kalkulationszinssatz gleich

, ist der Nenner mit dem Kalkulationszinssatz gleich  . Deshalb haben wir diese aus der Summenformel hervor gezogen. Die Anfangsinvestition ist ein negativer Wert.

. Deshalb haben wir diese aus der Summenformel hervor gezogen. Die Anfangsinvestition ist ein negativer Wert.

Das  steht hier im Zusammenhang mit dem Summenzeichen für die Summe aller Ein- und Auszahlungen der Zahlungsreihe im Zeitpunkt

steht hier im Zusammenhang mit dem Summenzeichen für die Summe aller Ein- und Auszahlungen der Zahlungsreihe im Zeitpunkt  . Wir möchten aber wissen, was diese Summe in der Gegenwart wert ist. Im Gegensatz zur Endwertmethode

, bei der die Werte aufgezinst werden, führen wir mithilfe des Kalkulationszinssatzes im Nenner eine Abzinsung

durch.

. Wir möchten aber wissen, was diese Summe in der Gegenwart wert ist. Im Gegensatz zur Endwertmethode

, bei der die Werte aufgezinst werden, führen wir mithilfe des Kalkulationszinssatzes im Nenner eine Abzinsung

durch.

Beispiel zur Kapitalwertmethode

Um den Kapitalwert berechnen zu können, schauen wir uns direkt ein Beispiel an! Gehen wir nun von einem Kalkulationszinssatz von 10 Prozent aus und nehmen an, dass die Anfangsinvestition in  beträgt. Im Zeitraum

beträgt. Im Zeitraum  bis

bis  ist die Höhe der Cashflows jeweils

ist die Höhe der Cashflows jeweils  Euro. Setzen wir das nun ein, erhalten wir folgende Formel:

Euro. Setzen wir das nun ein, erhalten wir folgende Formel:

Sollte die Investition durchgeführt werden? Mit anderen Worten: Ist der Kapitalwert positiv oder negativ?

Kapitalwert berechnen

Um jetzt den Kapitalwert zu berechnen zinsen wir die einzelnen Cashflows ab. In unserem Rechenbeispiel ergibt sich so folgender Term:

Die Lösung für das Beispiel zur Kapitalwertmethode ist ein Wert in Höhe von -620,93.

In der Kapitalwertberechnung zeigt sich: Je weiter die Zahlung in der Zukunft liegt, desto mehr Zinsen hätten wir dafür bekommen können. Also zinsen wir diese Zahlung auch stärker ab. Die Opportunitätskosten für das Investment steigen also mit der Zeit, dadurch sind die zukünftigen absoluten Zahlungsströme heute weniger wert.

Nettobarwert als Entscheidungsgrundlage

So, jetzt haben wir alles über die Kapitalwertmethode gelernt. Aber was jetzt, fragst du dich? Das Entscheidungskriterium bei dieser Methode ist eigentlich ganz einfach:

- Kapitalwert = 0 : Hier bekommen wir unser eingesetztes Kapital wieder zurück. Wir haben also weder einen Vorteil noch ein Nachteil wenn wir die Investition durchführen. Der Kalkulationszinssatz, der zu diesem Kapitalwert führt heißt interner Zinsfuß .

-

Kapitalwert > 0 : Eine Investition, bei der der Nettobarwert positiv ist, sollte durchgeführt werden! Das ist auch ganz einfach zu verstehen. Mit der Kapitalwert Berechnung haben wir bestimmt, was unsere Investition mitsamt der Anfangsauszahlung in der Gegenwart, also bei

, wert ist.

, wert ist. - Kapitalwert < 0 : Und wenn sie negativ ist, wissen wir, dass wir mit dieser Investition Verluste machen würden. Das heißt wir sollten diese Investition nicht durchführen

Andererseits sagt uns dies auch: Je höher der NPV ist, desto besser! Es sind bei dieser Methode also Rangfolgeentscheidungen möglich, denn je höher der mögliche Gewinn, desto besser für uns.

Kapitalwertmethode in der Praxis

PRO:

- Es handelt sich um ein relativ simples Verfahren zur Bewertung von Investitionen.

- Die Kapitalwertmethode ist ein dynamisches Verfahren und hat den Vorteil, dass es besser für langfristige Berechnungen geeignet ist.

- Außerdem können auch Investitionen, die über verschiedene Zeiträume laufen und unterschiedlich hoch sind verglichen werden.

Contra:

- Es wird von einem vollkommenen Markt ausgegangen, also von der Gleichheit von Soll- und Habenzinssatz. Dies ist leider relativ fern von der Realität

- Steuerlich Regelungen werden der Einfachheit halber nicht beachtet

Kapitalwertmethode: Tipp für deine Klausur

In Klausuren musst du darauf achten, ob der Nettobarwert oder der Barwert gefragt ist! Im Gegensatz zur hier gezeigten Berechnung, muss man beim Barwert berechnen nämlich die Anfangsauszahlung der Zahlungsreihe vernachlässigen! Es macht also einen Unterschied, ob du den Barwert oder den Kapitalwert berechnen sollst! Die Formel für den Barwert wäre dann also:

Kapitalwert Formel

Nochmal zur Erinnerung: die Formel für die Kapitalwertberechnung schaut so aus:

Bei der Kapitalwertformel ist der Unterschied zur Kapitalwertmethode, dass der Kapitalwert noch bewertet werden muss, um eine Investitionsentscheidung zu tätigen.