Capital Asset Pricing Model

Das Capital Asset Pricing Model oder kurz CAPM beschreibt den Zusammenhang zwischen systematischem Risiko und der erwarteten Rendite einer Aktie in der Investitions und Finanzierungsrechnung. Im folgenden Beitrag beschreiben wir dir die Hintergründe des CAPM über die Capital Market Line und die Security Market Line und erklären die Formel.

Du möchtest das Thema lieber entspannt erklärt bekommen? Dann lehn dich zurück und schau dir unser Video zum CAPM an.

Inhaltsübersicht

CAPM Annahmen einfach erklärt, Formel und Definition

- Die zentrale Annahme des CAPM ist ein vollkommener Kapitalmarkt. An einem vollkommenen Kapitalmarkt ist es möglich, Kapital zum gleichen risikolosen Zinssatz sowohl aufzunehmen als auch anzulegen.

- Außerdem wird, im Gegensatz zur Portfoliotheorie , beim CAPM Modell davon ausgegangen, dass alle Anleger eine homogene Renditeerwartung in Bezug auf zukünftige Renditen haben.

- Voraussetzung dafür ist, dass auf dem Kapitalmarkt Markteffizienz vorliegt. Durch die Markteffizienz kann davon ausgegangen werden, dass alle Anleger dieselbe gekrümmte Effizienzlinie besitzen.

Beim CAPM wird die Portfoliotheorie um den Aspekt erweitert, dass der systematische Teil des Gesamtrisikos nicht durch Diversifikation beseitigt werden kann. Außerdem erklärt das Modell, wie Investoren ihre risikobehafteten Anlagemöglichkeiten am Kapitalmarkt bewerten können. Die Idee dahinter ist, dass Investoren auf zwei Ebenen für ihre Investition durch Rendite für ihre Geldanlage belohnt werden. Einmal für den Zeitwert des Geldes , also dass sie das Geld nicht einfach in eine risikolos verzinste Anlage stecken und zum anderen für die Risiken, die sie mit einer Investition in das Portfolio eingehen. Grundlage des Modells ist, dass die erwartete Rendite eines Wertpapiers eine lineare Funktion der Risikoprämie des Marktportfolios ist.

CAPM Modell

Das CAPM bestimmt theoretische Gleichgewichte, die sich einstellen, wenn die risikoaversen Anleger ihre Portfolios gemäß der Portfoliotheorie effizient zusammenstellen. Dies bedeutet folgendes: Gäbe es ineffiziente Wertpapiere, dann würden diese durch die Marktteilnehmer verkauft und gegen effiziente getauscht werden.

Im Gleichgewichtszustand sind alle diese Transaktionen schon erledigt. Es gibt also keine ineffizienten Wertpapiere mehr auf dem Markt. Das Marktportfolio besteht also nur aus effizienten Wertpapieren und muss somit selbst effizient sein.

Studyflix vernetzt: Hier ein Video aus einem anderen Bereich

Capital Market Line vs. Security Market Line

Die Darstellung des CAPM lässt sich in zwei Teile untergliedern. Teil eins, quasi die Vorstufe des Modells, beschäftigt sich mit der Ableitung der Capital Market Line, die auch als Kapitalmarktlinie oder kurz CML bezeichnet wird. Dafür behandeln wir zunächst die Fragestellung, welche Risiko-Rendite-Kombinationen eigentlich ein effizientes Portfolio abliefern.

Der zweite Teil beschäftigt sich mit der Security Market Line, die das eigentliche Kernmodell darstellt. Die Security Market Line dient dazu, das bewertungsrelevante Risiko mit den Erwartungswerten der Rendite der Finanztitel zu verbinden.

Capital Market Line Definition

Als Konsequenz dieser Annahmen ergibt sich für alle Anleger unabhängig von ihrer Risikoeinstellung ein bestimmtes optimales Portfolio risikobehafteter Finanztitel. Dieses bezeichnet man als Marktportfolio. Je nach Risikopräferenz wählen die Anleger nun eine Kombination aus eben diesem Marktportfolio und der risikolosen Anlage bzw. Finanzierung. Daraus ergeben sich die Risiko-Rendite-Kombinationen. Die Kapitalmarktlinie bildet diese ab.

Schauen wir uns das mal anhand eines Graphens an. Diese Zeichnung entspricht quasi der Zeichnung zur Portfoliotheorie mit Leerverkäufen und der Möglichkeit zur Anlage zum risikolosen Zinssatz. Der einzige Unterschied ist, dass die Gerade in diesem Fall die Capital Market Line darstellt und das Portfolio im Berührpunkt das Marktportfolio und nicht das Portfolio eines einzelnen Anlegers ist.

Wenn wir für ein Marktportfolio  und

und  annehmen, dann lässt sich der Erwartungswert der Rendite eines Portfolios, so bestimmen:

annehmen, dann lässt sich der Erwartungswert der Rendite eines Portfolios, so bestimmen:

Der Return aus einer Investition setzt sich also aus dem Zeitwert des Geldes  und der Risikoprämie zusammen:

und der Risikoprämie zusammen:

Die Tobin-Separation beschreibt den Zustand, dass keine Abhängigkeit zwischen der Risikoeinstellung und der Zusammenstellung der risikobehafteten Wertpapiere besteht. Also, dass alle Anleger trotz unterschiedlicher Risikoeinstellung dasselbe effiziente Marktportfolio auswählen.

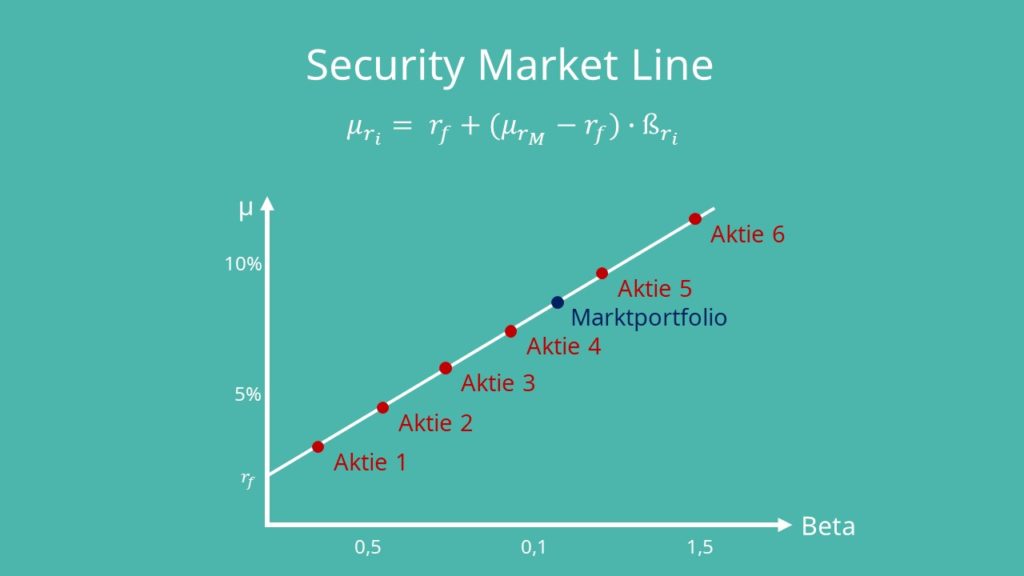

CAPM – Security Market Line Definition

Bis hierhin ist das Vorgehen ja quasi so, wie bei der Portfoliotheorie. Kommen wir also zum zweiten Schritt: Der Verbindung der Erwartungswerte der Renditen mit dem geeigneten Risikomaß. Dazu sollten wir uns zunächst mit der Frage befassen, welche erwartete Rendite ein Wertpapier oder auch ein Portfolio haben müsste, wenn alle Anleger ihre Portfolios gemäß der Kapitalmarktlinie zusammensetzen.

Dafür ist ganz entscheidend, dass das finanztitelspezifische Risiko eines Finanztitels nicht vergütet werden muss, da es durch eine passende Portfoliozusammenstellung eliminiert werden kann. Es dürfen also lediglich jene Risiken vergütet werden, die nicht durch Portfoliobildung wegdiversifiziert werden. Die Security Market Line, auch Wertpapierlinie oder kurz SML genannt, bildet diese zentrale Aussage des CAPM Modell ab. Diese Linie erhält man durch Umformen der Capital Market Line. Für die Wertpapierlinie ergibt sich die Formel:

Die erwartete Rendite eines Wertpapiers ergibt sich demnach aus der Marktrendite abzüglich des risikolosen Zinses multipliziert mit dem Beta Faktor. Zu diesem Wert wird dann noch der risikolose Zinssatz addiert. Diese Formel stellt auch die zentrale CAPM Gleichung dar. In der Zeichnung sieht das dann so aus. Die Wertpapierlinie sieht zwar fast genauso aus, wie die Capital Market Line, die abgebildeten Renditen auf den Ordinaten sind allerdings völlig verschieden! Bei der Security Market Line wird auf der Abszisse der Betafaktor und nicht die Volatilität abgebildet.

Außerdem zeigt die Wertpapierlinie die Rendite-Risiko-Kombinationen einzelner Wertpapiere des Marktportfolios an und nicht wie bei der Kapitalmarktlinie des gesamten Marktportfolios. Die Security Market Line gibt also den Zusammenhang zwischen der erwarteten Rendite eines richtig bewerteten Portfolios und dem systematischen Risiko dieses Portfolios an. Das systematische Risiko bezeichnet jene Risiken, die durch Schwankungen am Kapitalmarkt entstehen.

CAPM Beta Faktor

Der Betafaktor gibt an, wie stark eine Aktie mit dem Index verbunden ist. Das CAPM Beta quantifiziert also das systematische Risiko und sagt nichts über das unsystematische Risiko aus. Bei einem Betafaktor von eins wird die Aktie als neutral eingestuft, da das bedeutet, dass der Erwartungswert der Rendite identisch mit dem der Marktrendite ist. Das heißt allerdings nicht, dass die Varianz ebenfalls identisch ist. Diese weicht nämlich von der der Marktrendite ab.

Ist der Betafaktor größer eins gilt eine Aktie als aggressiv, da sie besonders stark auf Marktschwankungen reagiert. Ist er kleiner als eins gilt sie als defensiv. Es kann übrigens auch negative Betafaktoren geben. Die negative Verzinsung des Finanztitels kann dann quasi als die zu leistende Risikoprämie für das nicht diversifizierbare systematische Risiko gesehen werden. Je größer Beta ist, desto mehr Risikoprämie muss ein Unternehmen bezahlen. Da Beta die einzige Risikoeinflussgröße ist sprechen wir von einem Ein-Faktor-Modell.

Die Risikoprämie wird generell als die Differenz zwischen der erwarteten Marktrendite und dem risikolosen Zins der Anlagen definiert.

Das bedeutet, dass ein Unternehmen, dessen Aktie einen Betafaktor größer eins – also größer dem des Marktportfolios hat –eine höhere jährliche Dividende an seine Anteilseigner zahlen muss. Wer mehr Risiko hat, der will auch besser entlohnt werden. Das einzig effiziente Portfolio ist also das Marktportfolio. Dieses muss dann zu einzelnen Aktien ins Verhältnis gesetzt werden.

Zusammenfassung und Kritik CAPM

Hier siehst du nun noch einmal die zentrale Formel für das CAPM:

Problematisch sind allerdings die Annahmen des CAPM, insbesondere die homogenen Erwartungen und die Berücksichtigung der vergangenen Entwicklungen bei der Bestimmung von Renditewerten. Letzteres impliziert allerdings, dass Wertpapiere im Zeitablauf konstante Eigenschaften haben. In der Realität gibt es hier allerdings viele Veränderungen, weshalb die Bewertung anhand historischer Daten häufig fehlerhaft ist. Deshalb werden in verschiedenen Wertpapierfonds je nach Grundlage auch verschiedene Marktportfolios und nicht DAS EINE Marktportfolio verwendet.