Spezialfälle der Portfoliotheorie

Du weißt nun, was es mit der Portfoliotheorie auf sich hat. Jetzt wollen wir uns mit den vier möglichen Szenarien der Portfoliotheorie beschäftigen und auf die wichtigsten Annahmen eingehen.

Schau dir auch unser Video dazu an, dann verstehst du das Thema richtig gut.

Inhaltsübersicht

Annahmen der Portfoliotheorie

Bei der Portfoliotheorie müssen einige Annahmen berücksichtigt werden. Die Erwartungswerte und Kovarianzen müssen gegeben sein, die Wertpapiere können beliebig oft geteilt werden, die Investitionsentscheidungen basieren einzig auf Müh und Sigma, die Anleger sind risikoavers und die Investoren planen nur für eine Periode.

Außerdem können Leerverkäufe untersagt oder erlaubt sein und die Anlage zum risikofreien Zins ist entweder möglich oder nicht. Dadurch können vier Szenarien unterschieden werden. Um uns diese jeweils anzuschauen, nehmen wir wieder einen Graphen zur Hilfe. Es spielt jetzt allerdings für uns keine Rolle mehr, welche Aktie sich wo befindet, sondern wo sich in diesem Graphen Portfolios befinden.

Leerverkäufe nicht möglich / Anlage zu risikofreiem Zins nicht möglich

Bei der ersten Möglichkeit sind Leerverkäufe und eine Anlage zum risikofreien Zins nicht möglich. Wie du in der Zeichnung sehen kannst, bestehen deine Möglichkeiten zu investieren aus einer Wolke von Portfoliomöglichkeiten. Nur die abgebildeten Portfolios sind überhaupt realisierbar. Auch für Portfolios macht es mehr Sinn, wenn sie bei weniger Risiko eine höhere Rendite abwerfen.

Du kannst übrigens sowohl für einen bestimmten Risikowert das Portfolio mit dem höchsten Erwartungswert als auch für einen bestimmten Erwartungswert das Portfolio mit dem geringsten Risiko auswählen. Es gibt also nicht nur EIN effizientes Portfolio, sondern zu JEDER Risikoeinstellung jeweils ein effizientes Portfolio. Aneinandergereiht ergeben sie die Effizienzlinie. Ganz am rechten Rand dieser Effizienzlinie findest du das Maximum-Ertrags-Portfolio MEP. Es hat den höchsten Erwartungswert, allerdings auch das größte Risiko. Am linken Rand findest du folgerichtig das Minimum-Varianz-Portfolio MVP. Also das Portfolio, das am wenigsten Risiko aufweist.

Studyflix vernetzt: Hier ein Video aus einem anderen Bereich

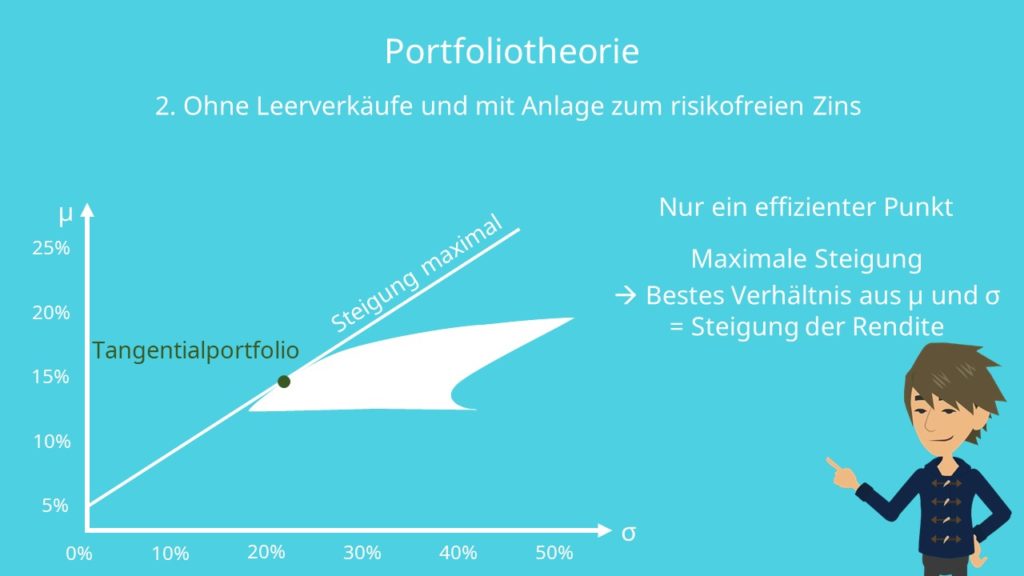

Leerverkäufe nicht möglich / Anlage zu risikofreiem Zins möglich – Beispiel

Bei der zweiten Möglichkeit sind Leerverkäufe immer noch nicht möglich, du hast allerdings die Möglichkeit einer risikolosen Anlage. Da du hier deine Lösung nicht mehr einfach ablesen kannst, schauen wir uns das mal an einer Beispielaufgabe an. Für ein Tangentialportfolio sind die Parameter Müh gleich 15 Prozent und Sigma gleich 30 Prozent gegeben. Tangentialportfolio ist übrigens die Bezeichnung für ein universales Portfolio aus risikobehafteten Anlagen. Du möchtest 200.000 Euro investieren und der risikofreie Zins beträgt fünf Prozent. Insgesamt bist du ein recht risikofreudiger Investor und möchtest ein Risiko von 45 Prozent eingehen.

Da risikofreie Anlagen immer eine Varianz von null aufweisen, beträgt die Varianz des Portfolios hier  . Aufgelöst nach dem Gewicht des Tangentialportfolios ergibt sich der Wert

. Aufgelöst nach dem Gewicht des Tangentialportfolios ergibt sich der Wert  . Da die beiden Gewichtungen ja zusammen immer eins ergeben müssen, ziehen wir – um die Gewichtung der risikofreien Anlage zu bestimmen – einfach

. Da die beiden Gewichtungen ja zusammen immer eins ergeben müssen, ziehen wir – um die Gewichtung der risikofreien Anlage zu bestimmen – einfach  von

von  ab. Die Gewichtung der risikofreien Anlage ist also

ab. Die Gewichtung der risikofreien Anlage ist also  . Du nimmst somit einen Kredit über

. Du nimmst somit einen Kredit über  auf und investierst insgesamt

auf und investierst insgesamt  in dein Tangentialportfolio.

in dein Tangentialportfolio.

Unabhängig von unserem Beispiel, gibt es im Unterschied zur ersten Variante für jede Risikoeinstellung nur eine effiziente Kombination riskanter Finanztitel. Diese ist in dem Punkt, indem sich die Wolke und die Gerade der risikolosen Anlage berühren und die Steigung dieser Geraden maximal ist. Dort besteht dementsprechend das beste Verhältnis von Müh und Sigma, da die Steigung der Geraden nichts anderes abbildet als die Steigung der Rendite. Das ausgewählte Portfolio kann dann anlegerindividuell mit einer Anlage zum risikofreien Zins gemischt werden.

Leerverkäufe möglich / Anlage zu risikofreiem Zins nicht möglich

Bei der dritten Variante sind Leerverkäufe erlaubt. Es ist allerdings keine Anlage zum risikofreien Zins möglich. Die Kurve, die sich daraus ergibt, bildet wieder alle möglichen Müh-Sigma Kombinationen ab.

Alle Kombinationen zwischen Portfolio A und B machen keinen Sinn, da wir wieder für jeweils denselben Risikowert einen besseren Renditewert erzielen können. Alle weiteren Portfolios auf der Kurve sind je nach Risikoeinstellung für unterschiedliche Anleger jeweils effizient. Ab Punkt D sollte allerdings beachtet werden, dass für wenig Renditesteigerung ein vergleichsweise hoher Anstieg des Risikos in Kauf genommen werden muss.

Leerverkäufe möglich / Anlage zu risikofreiem Zins möglich

Die vierte Variante lässt sowohl Leerverkäufe als auch die Anlage zum risikofreien Zins zu. Auch hier gibt es wieder je Risikoeinstellung nur eine effiziente Kombination riskanter Finanztitel, die wiederum im Schnittpunkt der Gerade und der Kurve liegt.

Generell kannst du dir merken, dass die Anlagemöglichkeit zum risikofreien Zins und die Möglichkeit von Leerverkäufen den Erwartungswert der Renditen erhöhen. Jetzt kannst du dir auch schon dein eigenes Portfolio zusammenstellen. Mach dir aber vorher bewusst, ob Du lieber die sichere oder die unsichere Variante wählen möchtest.