Vorsteuer Umsatzsteuer

Die Umsatzsteuer besteuert den Mehrwert von Produkten und Dienstleistungen. Die Vorsteuer ist wiederum eine Umsatzsteuer, die vom Unternehmen bei dem Erwerb ihrer Güter zu zahlen ist. Im folgenden Beitrag zeigen wir dir die Umsatzsteuer Definition und die Vorsteuer Definition. Zudem erklären wir dir die Abgrenzung Umsatzsteuer Vorsteuer genauer und zeigen dir im Anschluss daran noch, wie man Umsatzsteuer und Vorsteuer bucht.

Inhaltsübersicht

Umsatzsteuer gleich Mehrwertsteuer? – Umsatzsteuer Definition und Unterscheidung Umsatzsteuer Mehrwertsteuer

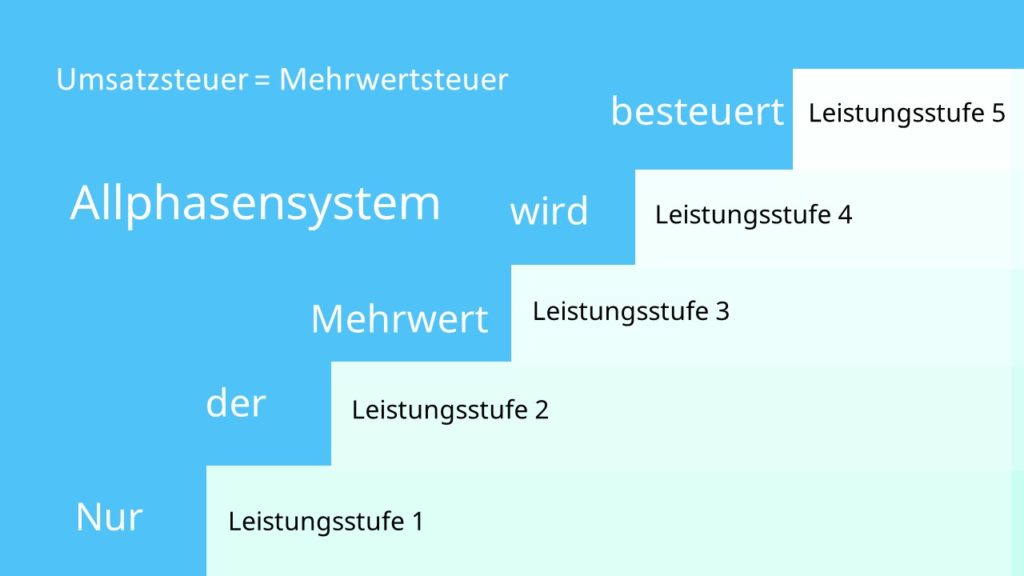

Bevor wir mit den Buchungen beginnen, müssen wir erst einmal verstehen, was die Umsatzsteuer genau ist. Die Umsatzsteuer Definition lautet, dass die Umsatzsteuer den Mehrwert eines Gutes oder einer Dienstleistung, also den neu geschaffenen Wert in der jeweiligen Leistungsstufe, besteuert. Die Umsatzsteuer ist eine indirekte Steuer, da sie nicht direkt vom Verbraucher, sondern über die Unternehmen erhoben wird. Häufig werden die Begriffe Umsatzsteuer und Mehrwertsteuer als Synonym für einander verwendet. Die korrekte steuerrechtliche Bezeichnung ist allerdings Umsatzsteuer, auch wenn man die Bezeichnung Mehrwertsteuer häufig auf Belegen etc. findet.

Der Begriff der Mehrwertsteuer leitet sich von der Art der Erhebung der Umsatzsteuer ab. Die Umsatzsteuer wird nämlich nach dem Prinzip der Mehrwertschöpfung berechnet. Das nennt man das Allphasensystem, denn jeder Umsatz wird demnach auf jeder Wirtschaftsstufe besteuert.

Vorsteuer und Umsatzsteuer – Vorsteuer Definition

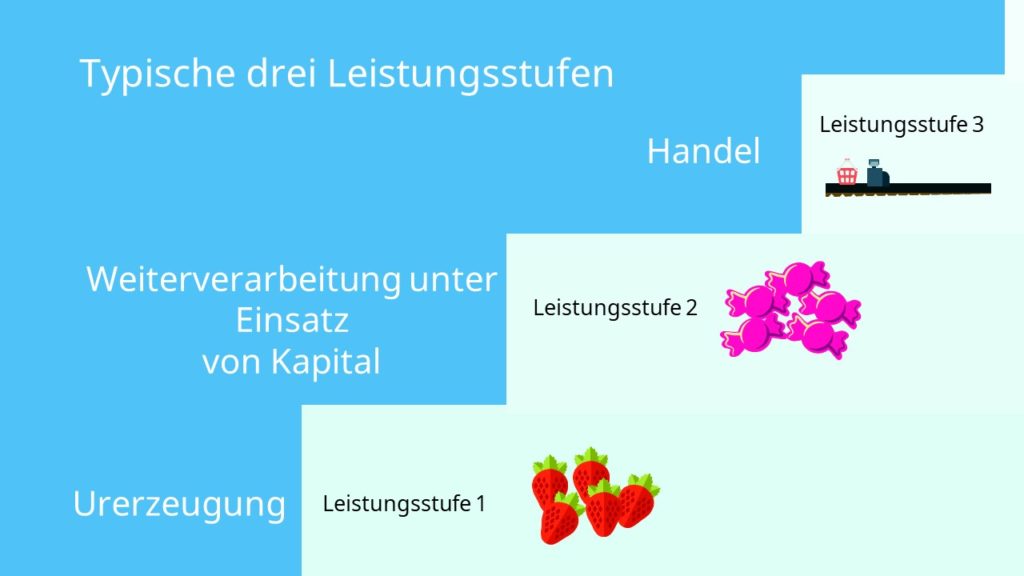

Grundsätzlich gilt: Die Umsatzsteuer wird auf wirtschaftliche Vorgänge erhoben. Die typischen drei Leistungsstufen lauten: Urerzeugung, Weiterverarbeitung unter Einsatz von Kapital und zuletzt noch Handel. Insgesamt wird nur Umsatzsteuer auf den Verbraucherpreis gezahlt. Der Grund ist, dass Unternehmer die Umsatzsteuer, die bei ihrem Einkauf in Rechnung gestellt wird, mit der Umsatzsteuer, die sie wiederum auf ihre Produkte erheben müssen, verrechnen können.

Deshalb wird diese Umsatzsteuer hier auch Vorsteuer genannt, weil Unternehmen die Umsatzsteuer, die sie für ihre Einkäufe bezahlt haben, zurückerhalten. Das ist also die Vorsteuer Definition. Der Endverbraucher trägt letztendlich die gesamte Steuerlast.

In Deutschland beträgt der normale Umsatzsteuersatz 19 Prozent. Bestimmte Leistungen werden mit dem ermäßigten Steuersatz von 7 Prozent besteuert, z.B. Lebensmittel oder Bücher, andere sind umsatzsteuerbefreit.

Vorsteuer Umsatzsteuer – 1. Stufe Vorsteuerabzug

Du kannst dir unter Umsatzsteuer und Vorsteuer aber immer noch nichts vorstellen? Keine Sorge, mit einem Umsatzsteuer Beispiel wird das klarer! Nehmen wir ein Unternehmen, das Silber fördert. Das ist die erste Stufe – die Urerzeugung. Das Unternehmen verkauft das Silber für 100 Euro netto an eine Fabrik. Man kann nun die Umsatzsteuer berechnen, indem man die 19 Prozent mit den 100 Euro multipliziert.

Also beträgt die Umsatzsteuer 19 Euro. Die Fabrik muss folglich 119 Euro brutto für das Silber bezahlen. Die 19 Euro Unterschied zum Nettopreis stellen also unsere effektive Umsatzsteuer dar, die der Silberförderer an das Finanzamt abgeben muss. Da wir hier in der ersten Stufe sind und das Unternehmen keine Einkäufe getätigt hat, gibt es keine Vorsteuer.

Vorsteuer Umsatzsteuer – 2. Stufe Vorsteuerabzug

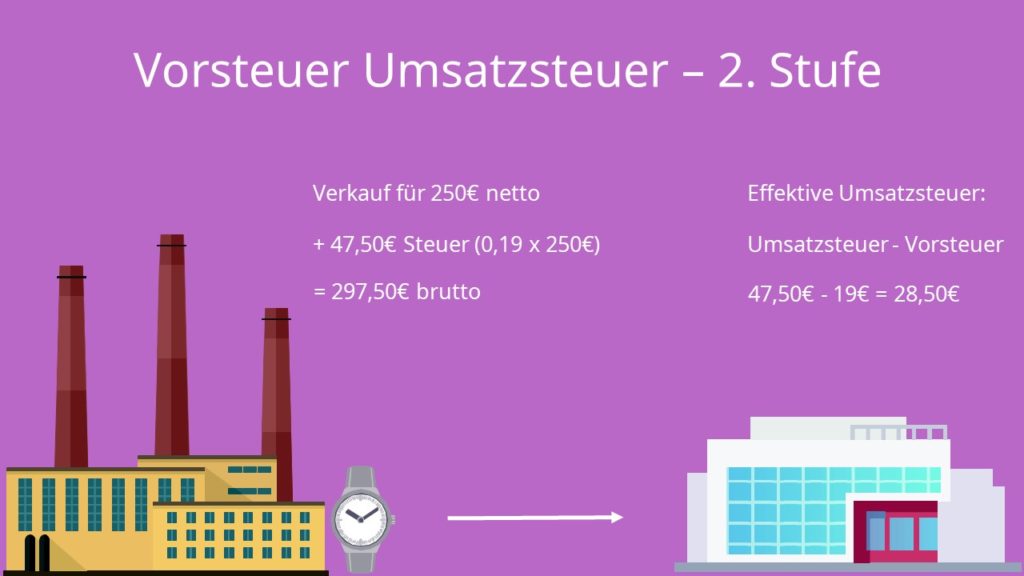

Die Fabrik ist die zweite Stufe. Sie verarbeitet das Silber zu einer Armbanduhr. Diese wird wiederum für 250 Euro netto an den Handel verkauft. Die Umsatzsteuer beträgt darauf 47,50 Euro. Der Handel bezahlt für die Uhr also 297,50 Euro brutto.

Jetzt berechnen wir die effektive Umsatzsteuer: Die Fabrik hat 47,50 Euro Umsatzsteuer vom Handel vereinnahmt und 19 Euro Vorsteuer an den Silberförderer gezahlt, also muss sie an das Finanzamt die Differenz von Umsatzsteuer und Vorsteuer, also 28,50 Euro, abgeben.

Vorsteuer Umsatzsteuer – 3. Stufe Vorsteuerabzug

Als dritte und auch letzte Stufe verkauft der Handel die Uhr an den Endverbraucher für 300 Euro netto plus 57 Euro Umsatzsteuer, also für 357 Euro. Man kann die effektive Umsatzsteuer berechnen, indem man die 57 Euro vereinnahmte Umsatzsteuer von den 47,50 Euro gezahlte Vorsteuer abzieht. Aus dieser Differenz resultiert eine effektive Umsatzsteuer von 9,50 Euro. Diesen Betrag an Umsatzsteuer muss der Handel an das Finanzamt abführen.

Insgesamt fällt bei diesem wirtschaftlichen Vorgang also eine effektive Umsatzsteuer in Höhe von 57 Euro an.

Wie du siehst, ist das genau der Betrag, der für den Endverbraucher angefallen ist – er zahlt also die Umsatzsteuer für das Unternehmen, die Fabrik und den Handel mit.

Umsatzsteuer Vorsteuer buchen

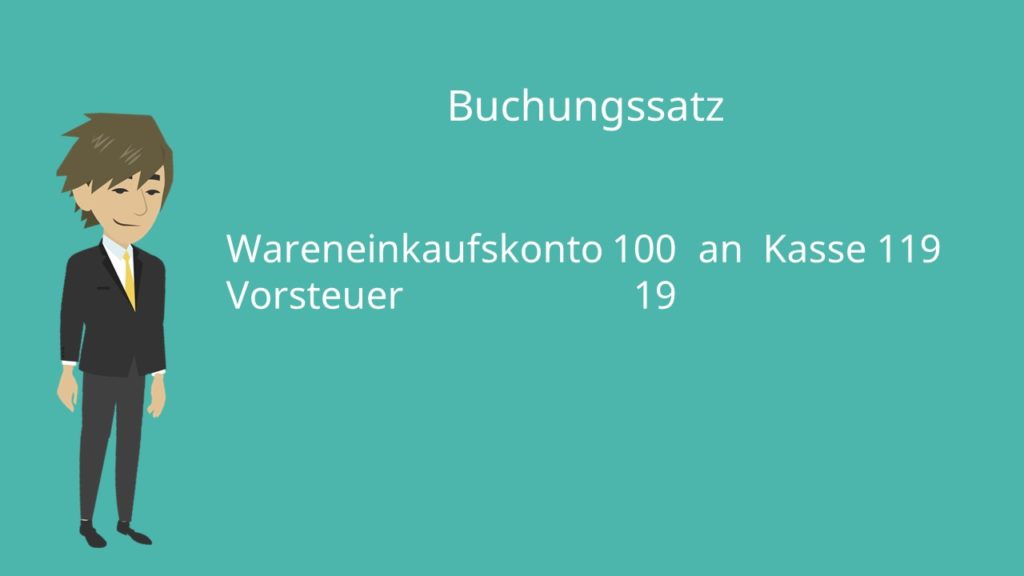

Konzentrieren wir uns nun darauf, wie die Umsatzsteuer und die Vorsteuer in einem Unternehmen gebucht werden. In unserem Beispiel kauft oder verkauft jemand Waren in bar im Wert von 100 Euro netto. Wie schon vorhin erklärt, ist die Umsatzsteuer für dich die Vorsteuer, wenn dein Unternehmen Waren einkauft. Der Buchungssatz lautet also:

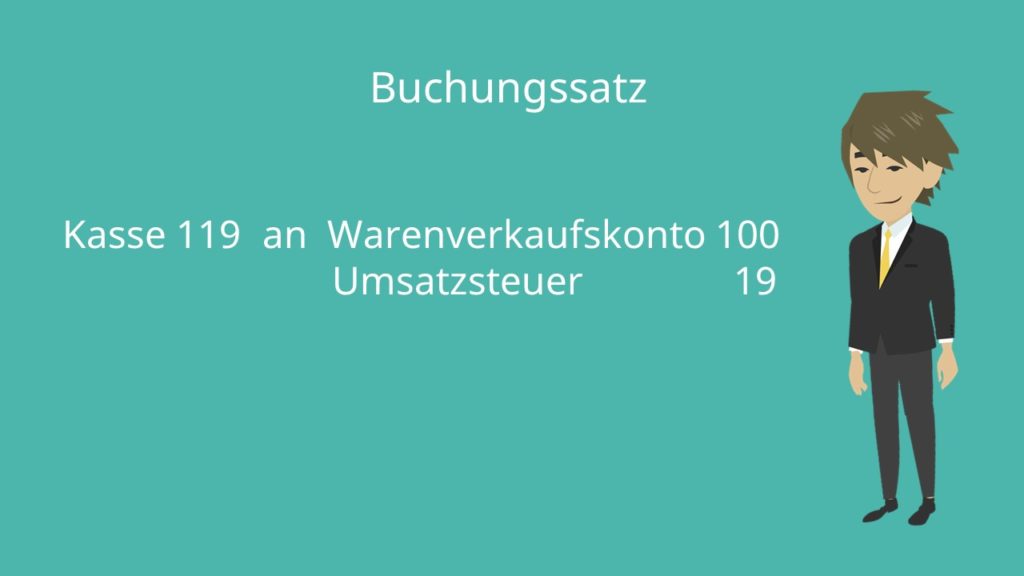

Denn du bezahlst 119 Euro, bekommst aber noch 19 Euro vom Finanzamt zurück. Hast du die Ware verkauft, sieht das Ganze etwas anders aus. Der Buchungssatz lautet dann:

Du musst nun 19 Euro Umsatzsteuer von deinem Erlös an das Finanzamt abführen. Die Vorsteuer steht im Soll des Vorsteuerkontos, die Umsatzsteuer dagegen im Haben des Umsatzsteuerkontos. Wenn du alle Vorfälle gebucht hast, kannst du den Saldo vom Vorsteuerkonto im Umsatzsteuerkonto abschließen.

Vorsteuer Umsatzsteuer buchen – 2 Fälle

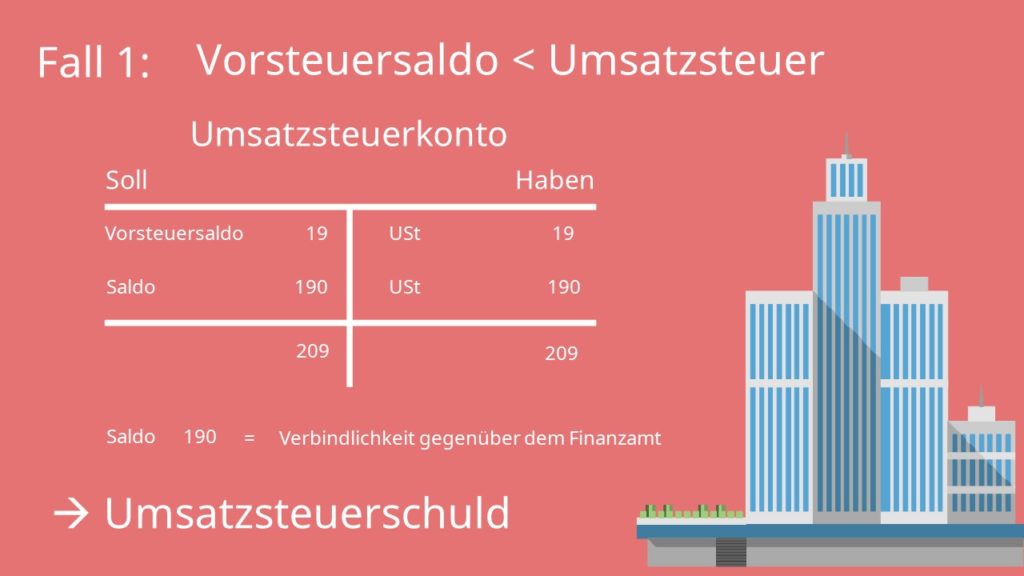

Jetzt sind zwei Fälle denkbar. Im ersten Fall ist der Vorsteuersaldo ist kleiner als die Umsatzsteuer. Das Unternehmen hat also in der Regel mehr verkauft als eingekauft. Der Vorsteuersaldo entsteht daher auf der Sollseite des Umsatzsteuerkontos. So hast du eine Verbindlichkeit gegenüber dem Finanzamt, das heißt, du schuldest dem Finanzamt noch Geld in Höhe des Vorsteuersaldos. Das nennt man eine Umsatzsteuerschuld.

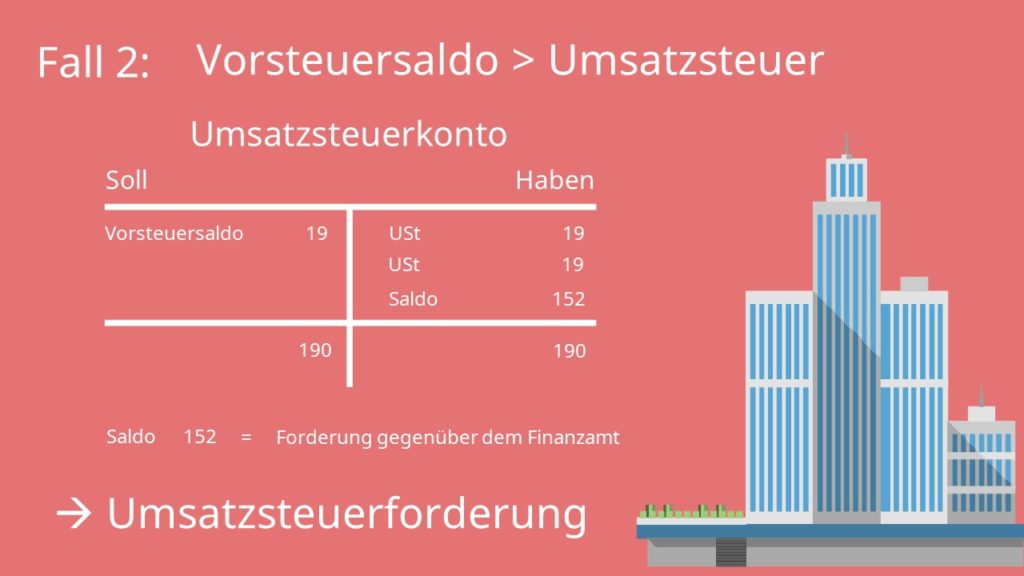

Der zweite Fall ist genau umgekehrt: Die Summe der Vorsteuer ist größer als die Summe der Umsatzsteuer. Es wurde also in der Regel mehr eingekauft als verkauft. Der Umsatzsteuersaldo entsteht in dem Fall auf der Habenseite des Umsatzsteuerkontos und ist eine Forderung gegenüber dem Finanzamt. Das Finanzamt schuldet dir also noch Geld! Dieser Fall wird auch Umsatzsteuerforderung genannt.

Je nachdem, ob es sich nun um eine Umsatzsteuerforderung oder Umsatzsteuerschuld handelt, wird das am Ende auf der Soll- beziehungsweise der Habenseite des Schlussbilanzkontos gebucht. Dann hast du es auch schon geschafft – du hast die Umsatzsteuer bilanziert!